با سلام در این مقاله قصد داریم انواع نسبت های نقدینگی را به همراه فرمول و مثال توضیح دهیم. نسبت های مالی ابزارهایی هستند که از آن ها برای ارزیابی عملکرد مالی یک شرکت و سازمان استفاده میشود. این نسبت ها به تحلیلگران و سرمایه گذاران کمک میکند تا وضعیت مالی شرکت را بررسی کرده و تصمیم گیری های بهتری انجام دهند.

با سلام در این مقاله قصد داریم انواع نسبت های نقدینگی را به همراه فرمول و مثال توضیح دهیم. نسبت های مالی ابزارهایی هستند که از آن ها برای ارزیابی عملکرد مالی یک شرکت و سازمان استفاده میشود. این نسبت ها به تحلیلگران و سرمایه گذاران کمک میکند تا وضعیت مالی شرکت را بررسی کرده و تصمیم گیری های بهتری انجام دهند.

نسبت های مالی چگونه تعریف میشوند؟

نسبت های مالی بطورکلی حاصل از تقسیم دو مقدار عددی از صورت های مالی شرکت هستند که اطلاعات مهمی درباره وضعیت شرکت، کارایی عملیاتی، نقدینگی و میزان اهرم مالی آن ارائه می دهند. صورت های مالی اصلی شامل ترازنامه، صورت سود و زیان و صورت جریان وجوه نقد می باشد.

انواع نسبت های مالی

نسبت های مالی به چهار دسته اصلی تقسیم میشوند که هرکدام جنبه های مختلف عملکرد مالی یک شرکت را نشان میدهند.

- نسبت های نقدینگی

- نسبت های اهرمی

- نسبت های سودآوری

- نسبت های کارایی

در ادامه به تفضیل هر کدام را توضیح میدهیم.

نسبت های نقدینگی: نسبت های نقدینگی ابزارهایی هستند که توانایی یک شرکت در تامین بدهی های کوتاه مدت خود را ارزیابی می کنند. این نسبت ها مشخص می کنند که آیا شرکت دارایی های کافی برای پوشش تعهدات جاری خود دارد یا خیر. تحلیل نسبت های نقدینگی به مدیران، سرمایه گذاران و اعتباردهندگان کمک میکند تا درک دقیقی از سلامت مالی و توان پرداخت شرکت به دست آورند.

لینک مرتبط: تامین مالی مالکانه و استقراضی چیست؟

اهمیت نسبت های نقدینگی

نقدینگی به معنای توانایی شرکت در تبدیل دارایی های خود به وجه نقد یا تامین منابع مالی برای پرداخت بدهی های جاری در کوتاه مدت است. شرکت ها برای ادامه فعالیت به نقدینگی کافی نیاز دارند تا بتوانند هزینه های روزمره، پرداخت حقوق کارکنان، تامین کنندگان و سایر تعهدات را به موقع انجام دهند. کمبود نقدینگی منجر به مشکلات شدید مالی شود. حتی اگر شرکت به طور کلی سودآور باشد. به همین دلیل نسبت های نقدینگی به عنوان یکی از شاخص های کلیدی در ارزیابی ثبات مالی شرکت ها به شمار می روند.

انواع نسبت های نقدینگی

نسبت های نقدینگی 3نوع هستند که در ادامه به تفضیل هرکدام را توضیح میدهیم.

نسبت جاری چیست؟

نسبت جاری یکی از ساده ترین و پرکاربردترین نسبت های نقدینگی است که میزان توانایی شرکت برای پرداخت بدهی کوتاه مدت را با استفاده از دارایی های جاری بررسی میکند.

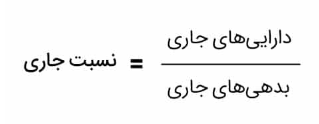

فرمول نسبت جاری

دارایی های جاری شامل مواردی مانند وجه نقد، حساب های دریافتنی، موجودی کالا و سایر دارایی هاست که در کمتر از یکسال به وجه نقد تبدیل میشوند. بدهی های جاری نیز شامل تعهداتی هستند که شرکت باید در کوتاه مدت پرداخت کند. مانند حساب های پرداختنی و هزینه های معوق.

نسبت جاری چه عددی باشد مطلوب است؟

یک نسبت جاری در محدوده 1.5 تا 2 معمولا به عنوان وضعیت مطلوب تلقی میشود. اگر این نسبت کمتر از 1 باشد شرکت ممکن است با مشکلات نقدینگی مواجه شود. در مقابل اگر این نسبت بیش از حد بالا باشد مثلا بالاتر از 2.5 ممکن است نشان دهنده این باشد که شرکت دارایی های جاری زیادی دارد که بهره وری کافی ندارند یا به خوبی مدیریت نمیشوند.

لینک مرتبط: آموزش محاسبه ارزش فعلی خالص NPV در اکسل

مزایا و معایت نسبت جاری

از مزایای نسبت جاری میتوان به محاسبه و تفسیرآسان و ارزیابی کلی نقدینگی شرکت را نام برد و از معایت میتواند به نداشتن دقت کافی در مورد کیفیت دارایی های جاری اشاره کرد زیرا برخی از دارایی های جاری ممکن است به راحتی به وجه نقد تبدیل نشوند مثل موجودی کالا، و دیگر آنکه این نسبت نمی تواند تمام جزئیات نقدینگی شرکت را نشان دهد.

نسبت آنی چیست؟

نست آنی یا نسبت سریع مانند نسبت جاری است، اما دقت بیشتری دارد چرا که دارایی هایی مانند موجودی کالا و پیش پرداخت ها را که ممکن است به سرعت به وجه نقد تبدیل نشوند. از محاسبات حذف میکند.

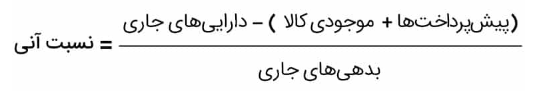

فرمول نسبت آنی

این نسبت توانایی شرکت را برای پرداخت بدهی های جاری با استفاده از دارایی هایی با نقد شوندگی بالاتر نشان میدهد. مانند وجه نقد، حساب های دریافتنی و اوراق بهادار قابل معامله.

نسبت آنی چه عددی باشد مطلوب است؟

یک نسبت آنی در محدوده 1 یا بیشتر نشان دهنده وضعیت نقدینگی مناسب است در مقابل اگر این نسبت کمتر از 1 باشد، ممکن است نشان دهنده این باشد که شرکت برای پرداخت بدهی های کوتاه مدت خود بدون فروش موجودی کالا دچار مشکل است.

مزایا و معایت نسبت آنی

از مزایای نسبت آنی میتوان به دقت بیشتر نسبت به نسبت جاری و تمرکز بر دارایی هایی که به سرعت میتوانند به وجه نقد تبدیل شوند اشاره کرد و از معایب آن میتوان به این موضوع اشاره کرد که نسبت آنی مانند نسبت جاری، نمیتواند اطلاعات کاملی در مورد کیفیت و زمان بندی تبدیل دارایی به نقدینگی ارائه دهد.

لینک مرتبط: سود تقسیمی چیست و به چند دسته تقسیم میشود؟

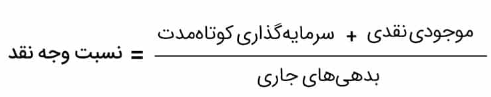

نسبت وجه نقد (نقدی)

نسبت وجه نقد دقیق ترین شاخص نقدینگی است و تنها وجه نقد و اوراق بهادار قابل معامله را در محاسبات خود در نظر میگیرد. این نسبت نشان میدهد که یک شرکت تا چه حد قادر است بدهی های جاری خود را فقط با استفاده از وجه نقد و معادل های نقدی پرداخت کند.

فرمول نسبت وجه نقد

نسبت وجه نقد چه عددی باشد مطلوب است؟

نسبت وجه نقد معمولا باید کمتر از 1 باشد زیرا داشتن نسبت بالاتر از 1 نشان دهنده این است که شرکت به میزان بیش از حدی وجه نقد نگهداری میکند که میتواند به جای آن در سرمایه گذاری های پر بازده تر به کار گرفته شود. در مقابل اگر این نسبت خیلی پایین باشد شرکت ممکن است برای پرداخت بدهی های کوتاه مدت به دارایی های دیگر وابسته باشد.

مزایا و معایت نسبت وجه نقد

از مزایای نسبت وجه نقد میتوان اشاره کرد به دقیق ترین شاخص برای بررسی نقدینگی آنی یک شرکت و از معایب میتوان اشاره کرد به این موضوع که این نسبت ممکن است تصویری محافظه کارانه از نقدینگی شرکت ارائه دهد زیرا دارایی های دیگری مانند حساب های دریافتنی را که نقدشوندگی خوبی دارد، نادیده میگیرد.

محدودیت استفاده از نسبت های نقدینگی

اگر چه نسبت های نقدینگی ابزارهای مفیدی برای ارزیابی نقدینگی شرکت هستند اما محدودیت هایی نیز دارند:

نقدینگی صنعت و مقایسه نادرست: صنایع مختلف نیازهای نقدینگی متفاوتی دارند؛ به عنوان مثال شرکت های تولیدی ممکن است به نسبت های نقدینگی بالاتری نیاز داشته باشند در مقایسه با شرکت های خدماتی.

عدم توجه به زمان بندی جریان های نقدی: نسبت های نقدینگی به طور کلی بازه زمانی مشخصی را در نظر نمیگیرند و تنها بر اساس اطلاعات لحظه ای محاسبه میشوند.

اثر تورم و نوسانات اقتصادی: در شرایط تورمی یا نوسانات اقتصادی، نسبت های نقدینگی ممکن است دچار انحراف شوند و تحلیلگران باید به این نکته توجه کنند.

نسبت های نقدینگی در بازار بورس و سرمایه

نسبت های نقدینگی در بورس و بازار سرمایه به عنوان یکی از ابزارهای اصلی برای ارزیابی وضعیت مالی شرکت ها نقش مهمی دارند و میتوانند به طور مستقیم بر تصمیم گیری سرمایه گذاران و قیمت سهام تاثیر بگذارند. در اینجا نحوه تاثیرگذاری نسبت های نقدینگی بر بورس را از جنبه های مختلف بررسی میکنیم:

اثر ارزیابی ریسک سرمایه گذاری:

در صورتی که نسبت نقدینگی بالا باشد معمولا بیانگر این است که شرکت دارای نقدینگی کافی برای مقابله با تعهدات مالی است. این موضوع میتواند باعث اعتماد بیشتر سرمایه گذاران شود و به افزایش تقاضا برای خرید سهام منجر شود و در نتیجه قیمت سهام افزایش پیدا میکند. در مقابل نسبت نقدینگی پایین بیانگر این است که شرکت در مواجهه با تعهدات مالی کوتاه مدت خود دچار مشکل است. این وضعیت میتواند باعث کاهش اعتماد سرمایه گذاران و کاهش تقاضا برای سهام شود که به دنبال آن افت قیمت سهام رخ میدهد.

اثر بر توانایی پرداخت سودسهام:

شرکت هایی با نسبت نقدینگی مناسب احتمال بیشتری برای پرداخت سود منظم و افزایش آن دارند. این موضوع میتواند باعث افزایش تقاضا برای سهام شود و در نتیجه ارزش سهام افزایش یابد. در مقابل شرکت هایی نسبت نقدینگی پایین دارند ممکن است نتواند به طور منظم سودسهام پرداخت کنند یا حتی مجبور به کاهش یا تعویق پرداخت ها شوند. این شرایط میتواند باعث نگرانی سهامداران و کاهش قیمت سهام شود.

سوالات متداول در رابطه با نسبت های نقدینگی

آیا نقدینگی همیشه اهمیت یکسانی دارد؟

خیر، برخی صنایع مانند تولید و خرده فروشی نیازمند نقدینگی بالاتری هستند زیرا حجم بالاتری از دارایی های جاری مانند مرجوعی کالا دارند. در مقابل شرکت های خدماتی به نقدینگی کمتری نیاز دارند.

چرا نسبت نقدینگی میتواند راه نجات شرکت ها در زمان بحران باشد؟

نسبت های نقدینگی مناسب به شرکت کمک میکنند تا در دوران بحران های مالی بدهی های کوتاه مدت خود را بدون نیاز به فروش دارایی های استراتژیک یا دریافت وام های ضروری پرداخت کند.

آیا نقدینگی بیش از حد میتواند مضر باشد؟ خطرات نگهداری دارایی بیش از حد نقد چیست؟

بله، نقدینگی بیش از حد میتواند به معنای عدم استفاده بهینه از منابع مالی باشد و شرکت را از فرصت های سرمایه گذاری با بازدهی بالاتر محروم کند.

آیا میتوان گفت نقدینگی یک عامل کلیدی برای رشد هست؟

بله، نقدینگی برای استارتاپ ها بسیارمهم است تا بتوانند بدون مشکلات مالی به رشد و توسعه مالی خود ادامه دهند.

لینک مرتبط: آشنایی با روش های مختلف محاسبه استهلاک

نتیجه گیری

نسبت های نقدینگی ابزارهای قدرتمندی برای تحلیل توان پرداخت بدهی های کوتاه مدت یک شرکت هستند از جمله نسبت های جاری، آنی و وجه نقد که هر کدام دیدگاه های متفاوتی از نقدینگی ارائه میدهند. هر چند این نسبت ها به عنوان یک شاخص اولیه مهم هستند، تحلیلگران باید آن ها را در کنار سایر عوامل مانند جریان های نقدی و ویژگی های خاص صنعت در نظر بگیرند تا به تحلیل دقیقی از وضعیت نقدینگی شرکت برسند.